车企大佬抢锂忙

最近几年什么涨得最凶?锂矿最少也能排到前三。

2020年锂金属价钱约4.3万元/吨,到2022年价钱已经增进到约50万元/吨。

锂价钱的飞涨,迅速传导至下游产物的价钱上。2020年6月时,电池级碳酸锂价钱仅为44201元/吨,到了2021年6月,其价钱已经翻倍到达90407元/吨。2022年06月,电池级碳酸锂价钱已经到达477878元/吨;同比增进率为428.58%。

锂价钱的飞涨,离不开锂电池需求量的剧增,而直接诱因就是新能源汽车的发作式增进。“车疯狂”来得太快,对于锂电池生产企业来讲,幸福有些猝不及防,以至于产能泛起滞后。

据全球新兴能源市场调研机构SNE Research展望,到2023年,全球电动汽车对动力电池的需求达406千兆瓦时(GWH),而动力电池供应预计为335千兆瓦时(GWH),缺口约18%。到2025年,这一缺口甚至仍将继续扩大到约40%!

在可预见的未来,锂矿将延续欠缺,于是“抢矿大战”一触即发。

01

宁王出马,不止买两

锂价疯狂,宁王抢矿忙。

着实早在数年前,宁德时代就最先涉足锂矿资源的购置。

2016年,宁德时代收购了北美锂业部门股权,并于2018年3月完成控股;2019年9月,宁德时代出资5500万澳元,拿下了澳大利亚锂矿企业Pilbara Minerals的8.5%股份,成为后者第三大股东;2020年9月,宁德时代以858万加元(约合人民币4400万元)入股加拿大矿产巨头Neo Lithium。

但这些动作相比2021年以来的“锂疯狂”,只能算是毛毛雨。

2022年6月16日,宁德时代首席科学家吴凯在果然流动上示意,锂矿从全球局限看供应是够的,涨价很大一部门有炒作身分。

但宁德时代恰恰也是其中的努力介入者。就在不到一年前,2021年9月29日,宁德时代被曝出高价收购加拿大锂盐商千禧锂业股权,而且照样“截胡收购”。

在此之前,千禧锂业已经和海内另一家锂矿企业赣锋锂业签署收购相助协议。千禧锂业之以是毁约并不惜支付1000万美元(约合6436万元)违约金转投宁德时代的怀抱,就是由于宁德时代3.77亿加元(约合19.6亿元)出价比赣锋锂业高了一个多亿。

但后续的故事是,宁德时代也并未如愿获得千禧锂业。加拿大美洲锂业又斜刺杀出,以凌驾5亿多元的价钱截胡,让曾毓群也亲身感受到了市场的疯狂。

不外,失败的履历并不能阻挡“宁王”买矿的措施。2022年4月21日,宁德时代通告,其控股子公司宜春时代新能源矿业有限公司以8.65亿元报价乐成竞得江西省宜丰县圳口里-奉新县枧下窝矿区陶瓷土(含锂)探矿权。

现在,宁德时代已经在四川、贵州、宜春多地提前结构,锁定海内锂资源开发。

另外一个锂电池巨头亿纬锂能也没有闲着。2021年7月9日,亿纬锂能一日内连发两则收购通告,宣布收购金昆仑锂业有限公司28.125%的股份,并与之确立合资公司。金昆仑的主营营业是金属锂,计划年产能3000吨,现在已有年产能1000吨。

同时,亿纬锂能还宣布收购大柴旦大华化工5%股权。后者拥有青海大柴旦盐湖的采矿权,开采矿种有硼矿、钾矿、湖盐等等。

02

车企买矿,人来人往

一时之间,锂矿边上,旌旗招展,人来人往。

对锂矿念兹在兹的不止电池厂商,隔着一个链条的新能源车企也不甘寥寂。尤其是手里有电池产能的车企。

5月31日,汹涌新闻一则新闻震惊了新能源车企的同伙圈,该新闻称:“重新闻人士处独家获悉,比亚迪在非洲觅得6座锂矿矿山,现在均已杀青收购意向”,且“据比亚迪内部测算,在这6座锂矿中,氧化锂品位2.5%的矿石量到达了2500万吨以上,折算为碳酸锂可达100万吨。”

业内人士估算,这些锂矿能笼罩未来比亚迪10年的产能。

若是新闻属实,这也丝绝不值得新鲜,由于比亚迪对锂矿的追求险些从未住手过。

在今年1月,比亚迪就在与智利以最高价6100万美元中标当地一个锂矿7-9 年的勘探权和20年的生产权。但2天后,由于智利法院的否决,这笔生意无疾而终。

智利受挫后比亚迪退而求其次,今年3月选择斥资30亿元,以战略投资者的身份获得盛新锂能5%以上股权。该公司去年的锂产物销量超4.2万吨。

再加上此次非洲六座矿山的新闻,显然比亚迪要将买矿举行到底。这与比亚迪垂直一体化的战略有很大关系,其自己电池产能就不少。

着实王传福并不是自己一小我私人在买矿,马斯克也干了。比亚迪和特斯拉在一体化战略方面有些相似之处。

特斯拉作为宇宙第一大新能源车企,今年在锂矿争取战中不停甩出大手笔:

2022年2月16日,澳大利亚锂矿供应商Liontown Resources宣布,与特斯拉签署了一项每年不低于10万公吨锂辉石精矿的五年协议;

3月2日,澳大利亚锂矿商CoreLithium宣布与特斯拉杀青供应协议,将在四年内向特斯拉供应高达11万吨的锂辉石精矿;

6月,天齐锂业在港股启动IPO。有听说称,特斯拉将介入本次天齐锂业IPO认购。

相比特斯拉,另一汽车巨头丰田早在2010年,就先知先觉地在阿根廷开发锂矿并设立工厂。今年一季度,丰田又收购澳大利亚锂矿OrocobreLtd的15%股份。公司将投资扩建Orocobre的工厂,以期将产能翻番。

2017年,长城汽车也通过投资澳洲锂矿公司Pilbara Minerals(占比约3.5%),获得了一些锂矿产物的包销权;另外,上汽和广汽也联手投资了位于江西的九岭锂业;尚有人透露,蔚来汽车近期也在麋集调研锂矿,“稀奇看中南美的盐湖”。

一时之间,锂矿边上,旌旗招展,人来人往。

但问题是,锂矿真的很稀缺吗?

03

锂不稀,仍然贵

“用全链条的结构降低成本,卡住身位。”

马斯克说:“着实锂元素自己并不欠缺,由于地球上险些四处都有。”

凭证中国地质考察局全球矿产资源战略研究中央公布的最新评估讲述显示,全球碳酸锂储量1.28亿吨,资源量3.49亿吨,从消费端来看,资源保障水平较高。根据2021年全球需求量为60.62万吨盘算,可供应使用跨越200年。

只不外锂开采和提炼的速率很慢,开发周期长达3-5年,这可能会导致未来2-3 年内全球锂矿供应会一直维持偏紧名目。

也就是说,锂价钱可能过了两三年就会回落下去。然则这两三年,是哪个电池厂商和新能源车企都不敢失去的。

凭证中汽协数据,作为新能源汽车“发作元年”的2021年,海内新能源汽车销量为352.1万辆,同比增进157.5%。2022 年1-5月份新能源汽车累计销量200.3 万辆,同比增进111.2%。

云云发作式的增进背后,是各个行业资源的疯狂涌入赛道,行业竞争杂乱不堪:

“宇宙第一大新能源车企”特斯拉在中国都未必占得了廉价,且有信息平安限制;

比亚迪依赖前瞻的全产业链结构,在其他车企供应链不畅的情形下迅速成为海内“老大”,现在也仅占有了13%的市场份额;

传统车企上汽、广汽、长城、奇瑞等纷纷转型追赶;

“蔚小理”刚刚还以新入局者的姿态来势汹汹,转头一看,在华为、小米、百度等“造车新势力”眼前,俨然已经成了“老同志”。

在云云炙热的市场“炭烤”中,每一个选手都铆足了劲儿要在赛道中冲进“领先者”的阵营。“宁王”们和“比亚迪”们云云急于买矿,就是为了能用全链条的结构降低成本,稳住供应链条,卡住身位。

随着“锂”价飞涨,相关的企业赚得盆满钵溢,甚至死去活来。

2020年,锂矿上市公司龙头企业天齐锂业净亏损18.34亿元;2019年净亏损59.83亿元。到了神奇的2021年,天齐锂业发作性地实现营业收入76.63亿元,同比增进136.56%;净利润20.79亿元,同比增进213.37%,扭亏为盈。到了2022年一季度,又实现营业收入52.57亿元,同比增进481.41%;净利润33.28亿元,同比增进1442.65%。

“锂”鱼跳龙门的尚有赣锋锂业,2021年其营收111.62亿,同比增102.07%,归母净利润52.28亿元,增速为410.26%。今年一季度,这两个数字又划分增进至233.91%和640.41%。

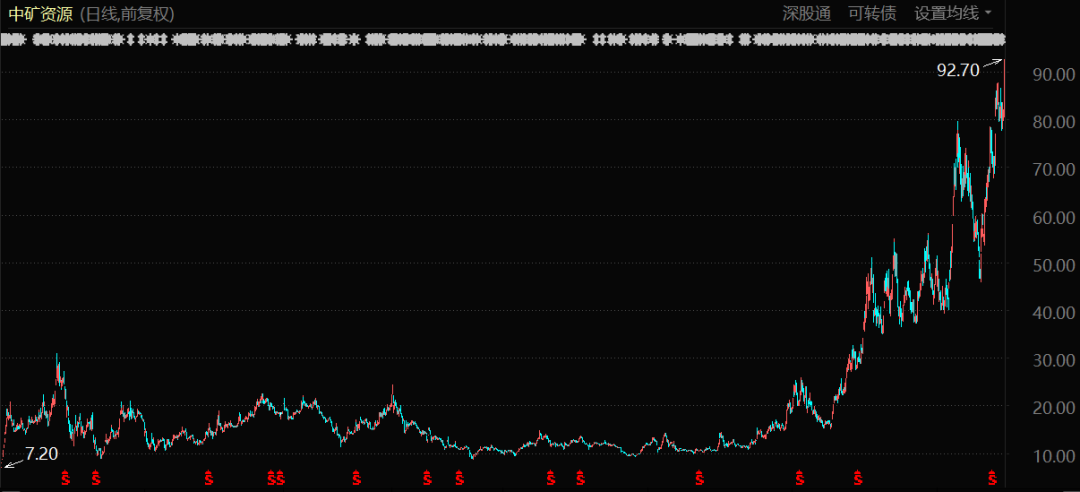

此外,雅化团体、盛新锂能、中矿资源等“锦锂股”的一季度盈利都已超已往年整年。

中矿资源股价显示(自上市至今)

上游企业的大红大紫,反而成为电池厂商们伟大的成本压力。2022年第一季度,宁德时代营收486.78亿元,环比下降14.59%;净利润14.93亿元,环比下降81.75%;扣非净利润9.77亿元,环比下降85.71%。

比亚迪也深受原质料涨价之痛,整个2021年,比亚迪整体毛利率为13.03%,同比下滑6.36个百分点,毛利率创上市以来新低。

泛起这样阵痛,虽然是由于锂产物使用量突然超出预期导致的供应链杂乱,也更凸显了下游企业对于上游议价权的迫切需求。

04

尾声

马斯克曾经说过,电动汽车完全替换燃油汽车还需要20年左右。

20年很长,许多企业会晤对超长的景气生长周期;但在这个20年间,会有许多个一年、两年、五年的小周期,每个看似短暂的小周期,对于车企来说都充满了风险与变数。

在这种情形下,少少有企业能有独善其身的勇气和底气,与人人一起“一拥而上”,尽可能多地抢占行业上下游,反而成了稳妥的选择。

就像买矿。