电商巨头逆境反转,阿里和亚马逊的殊途同归

逆境反转,给许多科技股巨头带来了惊喜。

宏观环境和谋划颠簸,导致公司周期性陷入逆境。低谷期,只有少数投资者可以保持理性,大多数投资者的短期投票导致股价最先下挫。

而当形势最先反转,业绩恢复增进,公司股价往往比在逆境底部时上涨许多。这就是“逆境反转”的由来,超跌带来股价底,预示着新行情。

并非所有的公司都有反转时机,站在今年以来的宏观角度看,疫情和通胀划分影响中 美的社会零售生长,形成了一定的周期逆境。

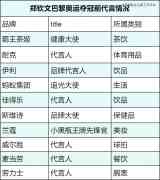

其中,阿里和亚马逊两巨头,正好既是各自市场的*,又都履历了“宏观底”。恰逢财报季,两者形成了一组很有意义的对比。

01

从颠簸周期纪律看

阿里比亚马逊当前更值得投资

“短期内,市场是投票器。耐久看,市场是称重机。”1999年,巴菲特在自己的“太阳谷”演讲中引用了其先生格雷厄姆的看法,一举道明晰股市颠簸的本质所在。

阿里和亚马逊各自的情形是,停止8月4日,阿里股价年内下跌19%左右,亚马逊下跌16%左右,整体跌幅对照显著,高位跌幅还要更为凶猛。两个电商巨头有很强的相似性,市场的担忧一是来自后疫情时代电商盈利增进放缓,二是全球宏观经济增速也在放缓,不确定性因素叠加。

但这种趋同并不是*的,若是把两者的走势详细对比,其中的颠簸分化有一定纪律。

阿里在今年5月到7月初显示异常亮眼,股价从80美元左右反弹至120美元上方,反弹幅度高达50%。但这段时间亚马逊却从125美元上方回落至105美元,回落近20%,股价显示并欠好。进入7月,阿里又从110美元上方跌至95美元左右,亚马逊则从110美元回升至140美元左右。

阿里和亚马逊的这种股价差异走向,来自统计区间内的中 美钱币周期差异,这是宏观而非基本面的影响。这两家公司在行业甚至宏观经济中的职位决议了,接下来的走势也要思量到宏观因素。

详细来说,美联储3月最先收紧钱币增进,5月后最先加速,延续加息75个基点,而中国在谁人阶段则最先举行钱币刺激。进入7月,美国经济负面气息更浓,市场一直炒作美国通胀,近两个月延续累计加息幅度150个基点,预期不停升温,资金流向还在放水的中国资产。

现在,市场正炒作经济衰退,美联储放风经济稳固,然则华尔街最先预期9月放缓加息和计价美联储明年降息,美股里的二线生长股最近最先大幅跑赢中概股。

这就是周期性,任何投资都是关于周期。

这也是为什么说阿里现在在周期里的站位比亚马逊更好,存在一个短期的底部时机。对中概股来说,新的周期可能要来了,8月10日左右会再次成为一个拐点。中概股跑赢美国科技股的预期,主要有三点缘故原由。

首先,中概股已经向下调整了一个月。KWEB指数7月初至今下跌16%左右,纳指则创下近30年来*7月显示,单月涨幅15%左右。前者泡沫释放得差不多了,后者的泡沫在放大,一旦行情有变,中概股的抛压暂时会小一些。

其次,美股这一轮上涨的逻辑,主要在于市场以为通胀见顶,经济又进入衰退,美联储不敢再激进加息。但8月10日宣布的CPI数据会打破这一不切现实的理想,美联储会继续捍卫抗击通胀相关预期。那么,中国资产的关注度会对应上升。

最后,市场最先炒作经济衰退逻辑,最显著的动作就是FAAMG的财报并欠好却被抱团,这时谁的基本面好、确定性高,谁就会迎来更多追逐者。8月中旬将开启中概股财报季,届时在基本面的动员下,这类公司会有一些价值上的回暖。

02

亚马逊和阿里巴巴的逆境反转

前面说到宏观转变各有时机,但企业自身基本面的逆风翻盘也不容忽视,“称重机”的作用要凸显了。

美国电商大环境的压力是客观存在的,亚马逊最新季度的营收增速只有10%,EPS则下滑了70%。对比去年二季度跨越40%的营收增进,亚马逊交出的成就单着实算不上传统意义上的好,多个市场销售额下滑、亏损。财报公布前,华尔街预期偏向消极,然则这份财报宣布后,亚马逊却最先了异常强力的反弹。

站在华尔街早期的态度上,面临那时的宏观环境,增进放缓着实是一种一定。Cowen剖析师Oliver Chen说:“随着食物和自然气价钱上涨带来通胀,零售业的利润率将进一步下滑。”

7月尾,沃尔玛在财报后延续大跌,由于高通胀和高库存双重压力显著,消费疲软叠加成本上升,收益预期大幅下滑。《巴伦周刊》谈论以为,美国陷入“可选消费品衰退”,零售业很危险。因此,市场一直郁闷亚马逊也会遭遇危急。

但效果相反,亚马逊在这种艰难的环境中依然异常稳健。好比AWS实现57亿美元净利润,保持33%的营收同比增速。逆风中,没有坏新闻已经是一种利好,亚马逊的逆境反转泉源于此。

现在,这种逆境反转在阿里巴巴的身上很可能再次上演。类似的,起点是阿里的基本面也扛住了逆风。

从阿里8月4日盘前刚刚公布的2023财年Q1财报看,阿里讲述期内实现营收2055.6亿元,跨越市场预期的2032.31亿元;调整后息税折旧及摊销前利润411.1亿元,跨越预估的341.9亿元;经调整EBITDA利润率20%,跨越预估的17.4%。

现实上,受4、5月份疫情频频影响,电商行业蒙受了一定压力,阿里收入同比略持平、经调整EBITA和非公认会计准则净利润同比下降,和亚马逊的数据走势类似。但在这样的宏观环境中,这些数据依然周全高于市场预期,展现出了坚实的韧性,阿里的股价也在盘前拉升。

而从营业看,阿里和亚马逊的逻辑也有许多相似之处,云盘算成为一大亮点。阿里云本季度收入176.9亿元,同比增进9%,经调整EBITA延续七个季度实现盈利,非互联网客户在逆势增进,这说明阿里在云盘算赛道上的优势已经足以构建增进基石。

在电商部门,阿里的抗压能力也和亚马逊一样突出,来自中国零售商业的收入达1369.77亿元,同比去年略微下滑31.28亿元。这项跌幅又被营业项下的直营及其他收入填补,后者同比去年增进50.06亿元。加上国际零售商业收入维持在105.24亿元的相对高位,算下来,阿里的电商基本盘的能力足够让市场放心。

经由这种对比,不难看出在前一个下跌周期,阿里股价的问题是,市场郁闷宏观性的客户需求下降、增速放缓对照严重,脱离预期和阿里的控制。但现在来看,这种郁闷基本都是错的,阿里和亚马逊有着类似的反转逻辑。

03

在糟糕的宏观影响下

市场正在买入确定性

若是说现在的宏观环境延续,增进放缓将是一种一定。按此明晰,亚马逊的估值逻辑系统着实泛起了伟大的转变:亚马逊的逆境反转,是在这种环境中延续获得市场份额的增进,而市场对营收等指标增进的宽容度,显著地上升了。

市场一最先担忧美联储加息和基本面转变,但当美国GDP延续两个季度负增进之后,经济衰退已成定局。市场最先回归衰退逻辑,就最先买入“生长”简直定性。

一方面,AWS仍然能保持33%的稳固增进,市场对云盘算赛道仍然充满信心。另一方面,虽说广告和电商营业的增速都大幅放缓,然则都跑赢了竞争对手——亚马逊Q2广告营业同比增进21%,而META同比负增进1.5%。

谷歌和META的数字广告营业都遭到TikTok和宏观经济环境的打击,沃尔玛和塔吉特这些传统零售商则受困于严重的库存危急。亚马逊既然保持住了份额,着实就代表另一种增进。

举个例子,若是美国零售规模是1万亿美元,沃尔玛市场份额是10%,亚马逊市场份额是5%,亚马逊的零售额是500亿美元。一旦经济衰退,零售规模下滑为8000亿美元,沃尔玛市场份额酿成8%,亚马逊市场份额酿成7%,亚马逊的零售额是560亿美元,微涨但增速大幅放缓。但市场这个时刻看的是未来,看到的是亚马逊市场份额酿成7%了,人人以为一旦零售额重新恢复到1万亿美元,亚马逊可以保持住7%的份额,最后的零售额将酿成700亿美元。

对阿里来说,确定性也在于此,我们可以将其按两个方面去剖析。

其一是电商基本盘部门。正如前文所述,阿里在这个季度的宏观环境下维持了可观的收入水平,反映其谋划计谋稳健,商业化的效率较高,能赚取市场α之外的收益。

当宏观商业回到强势区间,阿里现在积累的履历对于高效增进更有意义。另外,这也说明现在还没有对手能真正威胁阿里的职位,路遥知马力,猛火炼真金。

其二则是焦点商业之外的营业,包罗新兴营业、外洋营业等部门指标。好比受疫情影响对照显著的内陆生涯板块,在6月时GMV就完全恢复了正增进,Q1内陆生涯服务营业收入106.32亿元,同比增进5%,6月高德日均活跃用户还创下超1.2亿的新高。饿了么和盒马、高鑫零售等板块亲热配合,推动多营业引擎协同生长。

菜鸟,物流运力的直接反映,一季度外部收入占比已经到达70%,而且通过推动送货上门等方式增强消费者粘性。淘菜菜,GMV同比增进超200%,而且环比亏损大幅收窄,商业模子康健度加速提升,其他新营业也是云云。阿里云和钉钉,一方面是在云盘算里领域竞争力越来越强,获取订单的商业化能力强于对手;另一方面软硬件生态在提高,耐久结构有前瞻性。

停止2022年6月30日止的12个月,超1.23亿消费者在淘宝天猫年度消费超人民币10000元,跨年活跃率约98%。维持对焦点用户的吸引力,以及新营业的增进潜力,意味着纵然宏观因素影响,阿里也能*水平地锁定市场需求。阿里之以是有能力逆势增进,一是保持宏观颠簸中简直定性,二是保证耐久增进的动力不减,这是他和亚马逊的相同之处。

阿里Q1回购了3860万股,价值35亿美元,3月宣布上调回购规模后,停止6月30日尚有120亿美元回购额度未使用。另外,阿里本季度的自由现金流状态、净现金状态十分康健,纵然宏观不佳,阿里的基本面、信心、生长能力都没有被显著影响,这是支持逆境反转和赢得耐久竞争的逻辑所在。

市场看的是未来,假设经济衰退的预期一直延续,巨头生长的要害在于可以抢竞争对手的市场份额,转化为自身的增进。好比当前数字广告市场顶部显著,甚至最先损失规模,但*流媒体却能逆势增进,对手的订单流向巨头。等到经济变好了,巨头又能靠自身护城河把市场份额的增进延续下去。

总而言之,宏观逆风下,超级巨头业绩更稳固,现金丰裕,营业结构更好,最后更能通过赢下对手的份额获得增进。这些优势会成为向心力,吸引追求确定性的资金,估值逻辑就这样转变了,股价会在几重因素的配相助用下更稳固。对这些逆境反转的观点股来说,若是恰逢上行周期,就是结构超额收益的时机。