传奇生物给了创新药一个新「锚点」-外盘期货

克日,华尔街传来新闻,传奇生物收到了收购要约。

据《华尔街内幕》报道,传奇生物已约请*投行Centerview Partners协助董事会审查要约等事项。事实,像西达基奥仑赛这种年销售额预计跨越100亿美元的药物,对于许多面临专利悬崖的大药企,可遇不能求。

现在,竞标者的身份尚未晴朗。不少市场人士预测,很可能是强生,由于西达基奥仑赛*契合强生多发性骨髓瘤霸主的战略。

一旦传奇生物决意出售,那么这起收购案*的悬念将是,估值会有多高?

收购要约新闻传出后,传奇生物股价当日上涨跨越12%,市值到达99.11亿美元,今日盘前继续上涨8%。而就在一年前,其市值最高明140亿美元,靠近千亿人民币。

这一年间,传奇生物还在加速进击,西达基奥仑赛已被FDA获批推进至二线用药,一线用药临床也在加速之中;去年11月,其与诺华就DLL3 CAR-T疗法杀青了11亿美元的互助。

这意味着,传奇生物作价千亿甚至更高卖身,也不无可能。

无论若何,若是此次生意最终杀青,意味着中国*创新药企并购案将降生,无疑是整个行业的历史性时刻。

历史由谁缔造或许主要,但更主要的是,在当前云云弱市的市场行情下,传奇生物的并购听说为创新药带来了一个新“锚点”:

好资产不会被潜匿。

01 千亿传奇

在超高的疗效以及强生商业化的加持下,西达基奥仑赛的销售额在不停刷新市场认知。

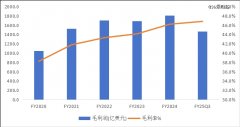

2023年上半年,其销售额靠近2亿美元,市场预计整年或将到达5亿美元。

千亿传奇由此而来。昔时7月20日,半年报宣布后,传奇生物股价大涨8%,创历史最高,总市值达137.08亿美元,约合人民币984亿元,成了海内一众biotech的代表。

彼时的传奇生物,意气风发。只管高点之后,因种种外部因素其股价震荡下跌,但传奇生物的营业希望并未阻滞。

2023年,西达基奥仑赛销售额达5亿美元,同比大幅增进273%。不出意外,其将在今年成为继泽布替尼之后,第二个国产十亿美元分子。

2023年11月13日,传奇生物宣布通告,与诺华就DLL3 CAR-T疗法签署了*全球允许协议,传奇生物将获得1亿美元的预付款,并有资格获得高达10.1亿美元里程碑款。

这意味着,传奇生物手上的筹码又多了一个。

2024年4月初,西达基奥仑赛乐成挺进前线治疗。基于CARTITUDE-4研究的起劲效果,与尺度疗法相比,西达基奥仑赛可将二线MM患者的复发/殒命风险降低74%,其乐成获得FDA批准用于多发性骨髓瘤二线治疗。

这一系列的希望,意味着传奇生物已经依附着一款极为乐成的细胞疗法,向全天下证实晰其科研实力,与强生的互助也让市场见识了珠联璧合的现实意义。

随着产能问题的解决、顺应症的不停前移,西达基奥仑赛的潜力将继续释放。此前,强生预计,西达基奥仑塞今年的销售额将跨越10亿美元,年销售峰值则高达50亿美元。

这样一款大单品,加上多款处于临床前期但已被诺华认可的其他在研管线,以及起劲结构的CAR-NK等异体疗法,超百亿美元的潜在收购价值,或许是传奇生物的传奇之路的*注释。

02 另一个伊布替尼?

明星产物、低估值。

入局快手四个月单月GMV破300万,「手选好产地」助力郑州服饰商家快速成长

这也是外洋机构将传奇生物视为,*吸引力的收购目的之一的焦点缘故原由。

加拿大*银行资源市场剖析师Leonid Timashev示意,越来越多的证据,解释西达基奥仑赛可能是治疗多发性骨髓瘤的*CAR-T类药物。他在给客户的一份讲述中示意,CARTITUDE-4的效果显示,“与照顾护士尺度相比,它具有明确的有意义的益处,我们以为这可能最终使该药物不仅成为*的CAR-T,而且成为治疗多发性骨髓瘤患者的医生的*治疗选择。”

Leonid更是进一步示意,这些效果提供了一个潜在的96亿美元的市场空间,而这些并没有完全反映在当前的股价中。

不久前,德意志银行也更新了西达基奥仑赛在获批1-3线治疗后的销售展望,到2030年销售额跨越100亿美元。

显然,市场对于西达基奥仑赛的峰值预期,已经远远跨越了强生。

而在市场眼中,今天的西达基奥仑赛和传奇生物,有点像昔时的伊布替尼和Pharmacyclics。

相比于更早期生物手艺公司,这类公司的并购能够消除许多变量,好比临床效果的不确定性等,因而对亟需重磅产物接力的大药企,更具吸引力。

2015年Pharmacyclics被艾伯维收购的时刻,伊布替尼销售额为5亿美元,艾伯维对伊布替尼的销售峰值预期是70亿美元;巧合的是,强生也拥有该药的一半所有权。

强生与艾伯维还曾上演了一场对于Pharmacyclics的争取战。经由几轮报价,最终艾伯维以每股261.25美元的价钱,拿下Pharmacyclics,对应市值达210亿美元。

在并购新闻宣布之前,Pharmacyclics的股价在170美元/股左右。也就是说,艾伯维给出了54%的溢价。

那时,这一收购价钱震惊了市场,由于Pharmacyclics只有伊布替尼这一焦点产物。但回过头来看,2019年伊布替尼的销售额到达80亿美元,2022年到达了峰值83.5亿美元,只管在厥后者的凶猛攻势下,增速最先下滑,但也远远跨越了艾伯维的预期。

而西达基奥仑赛不停向前线进击,若是传奇生物最终作价到达150亿美元,也不必过于惊讶。

也正因此,在部门市场人士眼中,卖身大药企,可能是传奇生物*的归宿。

事实,参考美国历史,自1980年始,美股一共上市了大巨细小上千家biotech,真正可以被称之发展为biopharma的仅有四家半:安进、吉祥德、再生元、福泰,以及早已被罗氏收购的基因泰克。

03 提供一个新“锚点”

2023年被视为中国创新药企被并购的元年。12月尾,阿斯利康乐成收购亘喜生物,成为*本土biotech被收购的案例。

2024年,这一趋势仍在继续。1月份,诺华收购了信瑞诺医药;4月份,Genmab收购了普方生物。

这一系列的收购案例,不仅证实晰中国创新药行业,尤其是在细胞疗法领域的竞争力,确实处于全球*职位。

若是传奇生物被收购,可能创下中国*biotech并购案。这也意味着,来自国产创新药的实力被外洋巨头认可,以一个极高的价值认可。

而若是收购成行,*的受益者莫过于控股公司金斯瑞,今日其股价大涨25%。其现在持有传奇生物47.86%的股份,若是最终成交价在150亿美元左右,那么金斯瑞将拿到跨越70亿美元的现金,或许另有是股权 现金,总之价值跨越70亿美元,折合人民币超521亿元。而股价大涨后的金斯瑞,市值也不外247.5亿元。

固然,也有看法以为,传奇生物为什么要卖身?住手一季度,其账上现金及现金等价物跨越10亿美元,还手握西达基奥仑赛这样一个超级单品。更主要的是,拿钱再造一个传奇,并不容易。

在并购听说之下,传奇生物的未来走向成为行业关注的焦点。无论效果若何,都反映了创新药企在当前市场环境下,对战略路径的深刻考量与决议。

更主要的是,这一事宜在当前这样的弱市里,为创新药提供了一个新“锚点”:

在这个充满未知与不确定性的时代,创新药遭遇荆棘在所难免,终究数据与产物实力会语言。

隆冬,并不会成为所有人的桎梏。