老虎基金的二次消亡

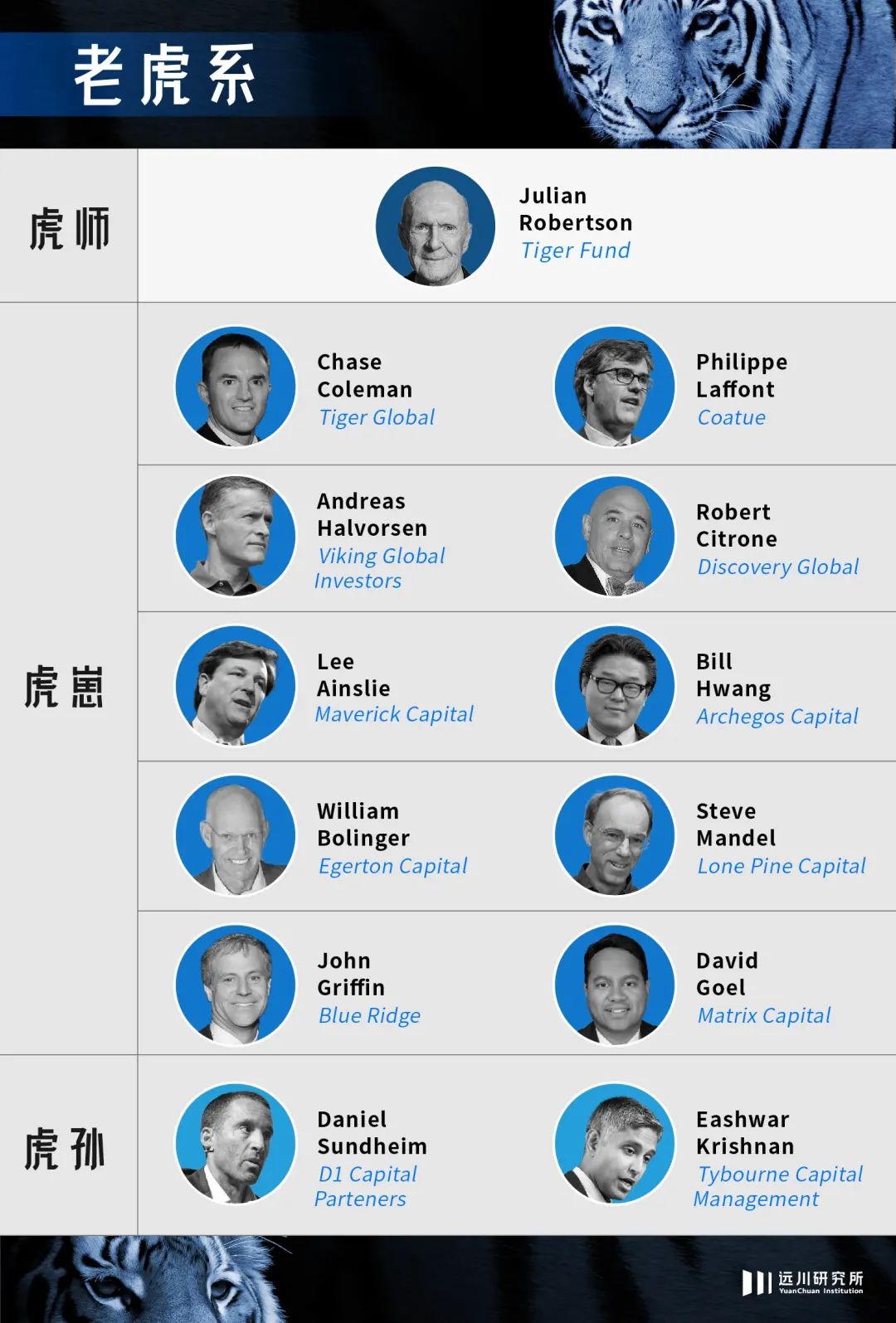

华尔街有一家系统重大、族谱庞大,潜伏在天下各个角落的神秘对冲基金派系——幼虎 Tiger Cubs,他们善于抱团式围猎科技股,极具危险的进攻性。

作为老虎基金(Tiger Management)掌门人朱利安·罗伯逊亲传学生,幼虎们在美股已往的科技牛市里风生水起。其中风头最盛的大学生,老虎全球基金(Tiger Global Management)的科尔曼在2020年疫情中赚走104亿美元,一时风景无两。

这个剧本,罗伯逊以前也拿到过。只不外,剧情的下一章,师徒二人的运气走向也都难言欢喜。

98年俄罗斯金融危急,210亿美元的老虎基金两年内清盘;虎年俄乌冲突,460亿美元的老虎全球基金创历史性回撤。

虽然90岁高龄的罗伯逊早已退居幕后,但他的门徒今年没一个能让他省心。最有前途的科尔曼收得52%的净值亏损[2],4月就已亏掉了170亿美元。同门师兄Maverick Capital和孤松资源跌去了三成,最负盛名的那位——单日暴亏150亿美元的韩国岳云鹏Bill Hwang,最近又被逮捕。

幼虎们的亏损动辄以百亿为单元,似乎不亏个几百亿都不配当罗伯逊的徒弟。

中国的幼虎也逃不外虎年魔咒——老虎含量已经极其稀薄的晨曦投资,重仓了贾跃亭的法拉第未来等个股后,年内回撤22%(住手4月数据)。作为规模19亿美元的亚洲对冲基金,在晨曦的官网上,首席投资官强调自己身世老虎系,字里行间吐露出若隐若现的自满[5]。

固然,这也无可厚非。能够成为朱利安·罗伯逊的门徒,险些是全天下所有生意员的梦想。

与罗伯逊相关的资产治理数额高达2300亿美元,这样的家底足已令其在欧洲足坛与任何一家中东石油王储们同台竞技,加上老虎基金上下两代在华尔街积淀的影响力,成为老虎系的一员,就好比拥有了对冲基金界的汇通黑卡。

那么,这种权门家族感从何而来,慎密的关联是否又是幼虎们在虎年整体扑街的一个缘故原由呢?

01、一团火

在90年月,老虎基金掌门人罗伯逊是比肩巴菲特和索先生的教父级人物。

老虎基金作为谁人年月最卓越的对冲基金之一,罗伯逊从最初的880万美元做到了210亿美元,增幅跨越259000%。正如他的退休信中所说:“十八年扣费回报31.7%,没有人有更佳成就。”

老虎乐成窍门并不庞大,靠一套战略就能行走江湖——用基本面剖析做多显示最好的20只股票,做空显示最差的20只股票,加100%的杠杆,面临230%的风险敞口[10]。虽然做多航空股的悲剧让罗伯逊一度被媒体称为「价值投资的时代悲歌」,但比起价投真正的代表巴菲特,罗伯逊更鲜明的标签照样另外两个——做空和杠杆。

对于罗伯逊和幼虎们来说,若是上市公司讲述的故事有说服力,那就最大限度地赌。若是这个故事很谬妄,很简朴,那就最大限度地倒过来赌。

科网泡沫时罗伯逊做空互联网。一边忍受20%仓位的价值股美国航空暴跌29%,一边忍耐做空妖股朗讯(Lucent)和美光(Micron)的暴亏;这边不停追加保证金,那里投资者疯狂撤资。原本的对冲上保险,硬是被玩成四周出血。

老虎基金在1999年净值下跌19%,而纳斯达克指数 昔时险些翻倍。第二年的头两个月又跌了13%,第三个月,罗伯逊宣布清盘。两年年均十几个点的跌幅,让叱咤华尔街规模210亿美元的Tiger Fund被基民赎到不到70个亿。这也说明晰一个原理:击垮基民的最后一根稻草,不是单纯地下跌,而是由于别人都在涨而你还在跌。

他的运气也是真的很差,老虎基金清盘的第3天,微软被判断垄断,互联网泡沫宣告破碎。

此时,罗伯逊决议以一种急流勇退的方式来保住晚节:用清盘所得的15亿美元为徒弟们提供初始资金,购置他们基金的股份,就像在老虎基金一样指导他们组建网络、分享研究 [7]。有着罗伯逊「华尔街超级手刺家」的人脉网络,也一定水平解决了幼虎们创业初期募资、治理以及办公园地的问题。

谁人嚷着炒股为了天主,主业为加利福尼亚福音派富勒神学院传教,副业股票销售的Bill Hwang,拿着罗伯逊的1600万美元确立了老虎亚洲基金;在老虎担任过剖析师,年仅25岁的炒股天才科尔曼接过罗伯逊2500万美元,确立老虎科技基金,也是今年崩盘的老虎全球基金的前身。

看起来狂狷冷血的老虎系(Blue Ridge已清盘)

为何罗伯逊对自己的学生云云信托?由于老虎基金20年的乐成,据他自己所言,最洪水平归功于对幼虎们的招聘历程 [8],从某种水平上说,选出来的学生与自己有异常相似的基因。

罗伯逊招人有着自己怪异的口味:他喜欢年轻的男性,并要求所有幼虎都是运发动—孤松资源(Lone Pine Capital)的曼德尔在康涅狄格的家中制作壁球场,蓝岭资源(Blue Ridge)的格里芬是铁人三项运发动,维京全球(Viking Global Investor)的沃森喜欢极限运动。这也不难明白,基金司理的奥林匹克精神会直接转化为投资中赚钱的强烈欲望。

一最先罗伯逊面试凭眼缘,治理500亿美元Coatue Capital的菲利普·拉丰原本只是在岳父家上班、被妻子包养的小鲜肉,因厌倦无所事事的生涯跑去配合基金当免费劳动力。这么一个投资小白与罗伯逊聊了两分钟就被聘用,只是表达了三个点:我想炒股、我看好微软和英特尔,我会做的很好。

直到写出《我:自恋的美国人》的神经病学家Aaron博士的加入,才改变罗伯逊凭直觉招聘的事态。往后,但凡来应聘老虎基金必须通过Aaron博士全心设计的450个问题,卷面时间长达三个多小时——譬如 “你宁愿看对赔钱,照样接受看错赚钱?”、“在团队里你选择融洽相处,照样挑战队友[10] ?”每个问题都能在奇葩说上辨论两个钟头。

罗伯逊面试看似随缘,但要的是「年轻、有竞争力、好奇心、外向」的复合人才;Aaron博士测试看似庞大,实则落脚于基金司理若何思索、肩负风险或团队互助的基本素养。通过这样的选拔,身强体壮的幼虎天天事情14小时,极富战斗力,其他对冲基金的剖析师一天事情7小时,午餐两杯马天尼,再花两个小时在小红书上剪一段“纽约对冲基金剖析师的一天”。

以4年为一个周期来看,在芝加哥卖冰毒的毒贩存活率都要比对冲基金高。老虎基金把这个限期延伸了4倍,以20年为限期,罗伯逊这套规则选出的幼虎寿命有些甚至比自己还长。

02、满天星

20年前,罗伯逊的清盘是由做空科技互联网上涨所致;20年后,幼虎们的折戟却是因科技互联网泡沫破碎所起。

为何师出同门,落败成因却看似截然差异?

实在,罗伯逊自始至终都是根据自己的基本面研究,买入最好的股票、做空最差的公司,他并不会刻意避忌科技股,但也对估值有自己的考量,看不懂崇尚市梦率的科网市场之后,他在千禧年头的市场里折戟,最终选择清盘离场。

对“最好”、“最差”界说的差异,是注释罗伯逊死于价值,幼虎们死于发展的基本缘故原由。

2015年发作过一场覆灭规模稍逊今年的幼虎消亡潮,他们的死法就与罗伯逊极其相似。与Bill Hwang和科尔曼同时拿到钱的虎鲨多空基金(Tiger Shark Management)、老虎消费基金(Tiger Consumer Management)都在那一轮危急中关停。在08年金融危急后,全球低利率的环境遇上量化、被动指数投资的雄起,这些持有大量科技股空头仓位的幼虎遭遇繁重的袭击。

就连罗伯逊的黄金同伴,原老虎基金的总裁约翰·格里芬旗下「20年年化15%,巅峰时期治理120亿美元」的蓝岭资源(Blue Ridge)也受到重仓做空的影响,在2017年关停了自己的基金和罗伯逊一样退居幕后,培育“虎孙”。然后全身心投入与纽约贫困作斗争的慈善事业,并称:对冲基金是一个卑微的行业[6]。

这也证实晰,与罗伯逊持对科技发展股守旧态度的幼虎已经消亡殆尽了,剩下的都是在科技股上异常激进,并不惜抱团的“野虎”。

幼虎们抱团美股科技股

幼虎们在科技股上举行了纪律严正的“坐庄”行为,扫货种种新兴科技股。以美国动感单车Peloton为例,老虎全球、Coatue、Light Street持有Peloton仓位后,D1 和 Viking Global在2021年年头也最先买入该股,此时Peloton 的股价从 2019 年底的 28 美元攀升至 2021 年头的 170 多美元的峰值[4]。美剧《亿万》的演员在家骑Peloton骑到心脏病突发的新闻也无法阻挡股价上涨。

与此同时幼虎们凶狠的手法也伸张到了一级市场,老虎全球、Coatue、DST以一种「出价高、条件少、不要决议权」的投资手法把美国风投玩成了一个速率游戏—「25%的溢价,24个小时一个项目」令偕行瞠目结舌。2021年,老虎全球对初创企业脱手335次[9],把风投之王红杉资源和硅谷新贵A16Z远远甩在了死后。

“对冲基金这帮人天天都市改变他们的生意,今天做多,过两天反手做空,他们喜新厌旧的想法让他们赚钱。”A16Z首创人马克·安德森评价道。美国西海岸穿格子衫的硅谷VC,很难卷赢老虎基金那些把在爱荷达州锯齿山的垂直攀岩看成团建的橄榄球运发动。

零利率的环境令科尔曼在一、二级市场赢了两次,成为2020年华尔街最靓的虎崽。

然而通胀和美联储加息,科尔曼瞬间从天堂到地狱。老虎全球的VC脱手数下滑到去年高点的三分之一,在二级市场幼虎抱团的42 只股票里,只有两只在2022年上涨,近 90% 的股票显示逊于纳斯达克 100 指数今年 27% 的跌幅[1]。譬如老虎全球持有的Peloton便从 171 美元跌至不到 10 美元。

幼虎们做着最后的强硬

在这场崩盘之中,伤幼虎们最深的照样亚洲的股票。上半年,科尔曼最大持仓是跌了近三成的中国电商巨头京东,Maverick Capital一季度最大规模买入的韩国电商巨头Coupang跌了54%,Coatue领投的东南亚电商巨头Shopee母公司Sea跌了63%。更别说那位还没活到这轮崩盘,就在中概股爆仓的Bill Hwang了。

对于新兴市场,罗伯逊有一套与巴菲特截然差其余棒球理论:投资跟打棒球完全相反,打棒球只要在很强的队,哪怕自己的击球率很低,也会分到不少钱。可投资不管你在什么队,击到球就能赚钱,以是去“弱队”,去韩国中国的新兴市场——那里有1000只财政造假的公司,也会有1000只优异的公司。

回首看老虎基金的二次消亡,幼虎菲利普2009年论述他们的投资逻辑之时,就已经埋下了伏笔,这一条似乎能注释今年许多征象:“Focus on stock picking, not macro conditions[6].(聚焦选股,而不是宏观条件)”

03、尾声

1991年,老虎基金规模刚突破10亿美元,身体高峻结实的罗伯逊突然以为自己整小我私人欠好了。

此前,罗伯逊周五很少事情,而是抽出大量时间陪同家人。一位幼虎曾经很羡慕这样「Work-Life Balance」的事情。但随着规模的不停扩大,他形容:“罗伯逊最先像狗一样事情[3]。”

罗伯逊经受了亘古未有的组织治理压力。厉害的剖析师,有着自己管钱的诉求,而那时能够扣动扳机的只有罗伯逊。以是在崩盘前,老虎最好的零售剖析师曼德尔出走确立孤松资源,Andreas Halvorsen也出走确立维京全球,老虎许许多多要害人物在那时脱离,包罗罗伯逊的老同伴约翰·格里芬。

罗伯逊还发现自己治理的220名员工越来越成为一种肩负。当厥后被问及谋划老虎基金最不眷念什么,罗伯逊耸了耸肩说:“权要式的治理义务,例如不得不开除员工和确定剖析师的奖金[3]。”

当一个资管公司变得无比重大,当一个基金司理做到后人难以企及的成就,无法再向前推进时,罗伯逊的解决方案也若干有些借鉴意义——不妨让组织加倍去中央化,把钱投给自己的学生去开枝散叶,自己则脱离这个「卑微行业」的视线中央,润居一隅,颐养天年。

参考资料

[1]Tiger Cubs Crushed by Stocks That Made Hedge Funds Billions | Bloomberg

[2] Tiger Global’s Hedge Fund Lost 52% for the Year Through May | WSJ

[3] The tiger in winter.Institution Investor

[4]‘Brutal’ selling in speculative tech stocks knocks Tiger Cub hedge funds | FT

[5]向导团队 | Anatole Investment

[6]Who Is John Griffin?Investopedia

[7] The “Tiger Cub” behind Archegos Capital’s epic collapse may not have learned the right lessons from his former teacher | Valens Research

[8]Coatue:The cub on the prowl |Missives

[9]老虎全球基金的悲喜时刻:左手血亏,右手狂募.36氪

[10]Tiger Cubs: How Julian Robertson built a hedge fund dynasty | FT